2024年第二季度及半年度业绩亮点

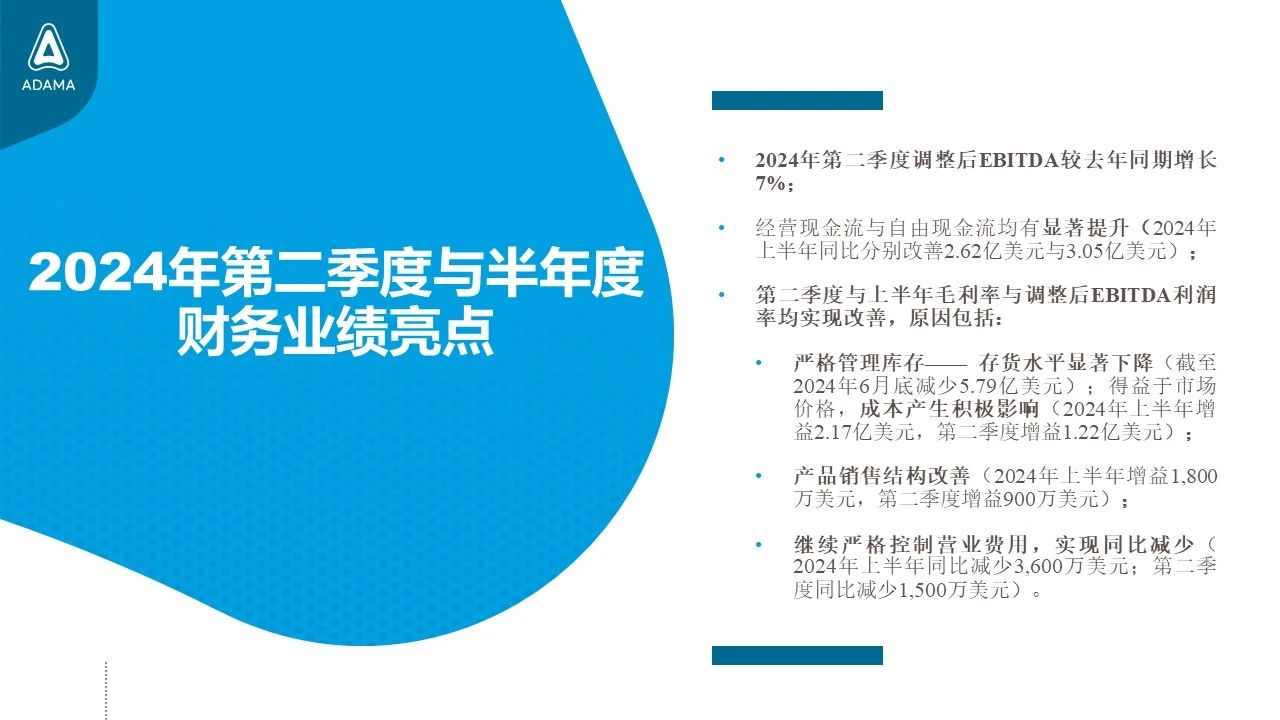

※ 安道麦股份有限公司(简称“安道麦”)第二季度调整后ebitda较去年同期增长7%;第二季度与上半年毛利率与调整后ebitda利润率均同比改善。主要推动因素包括:公司严格管理存货,受益于当前市场成本;产品销售结构改善;以及公司持续开展营业费用管理措施。

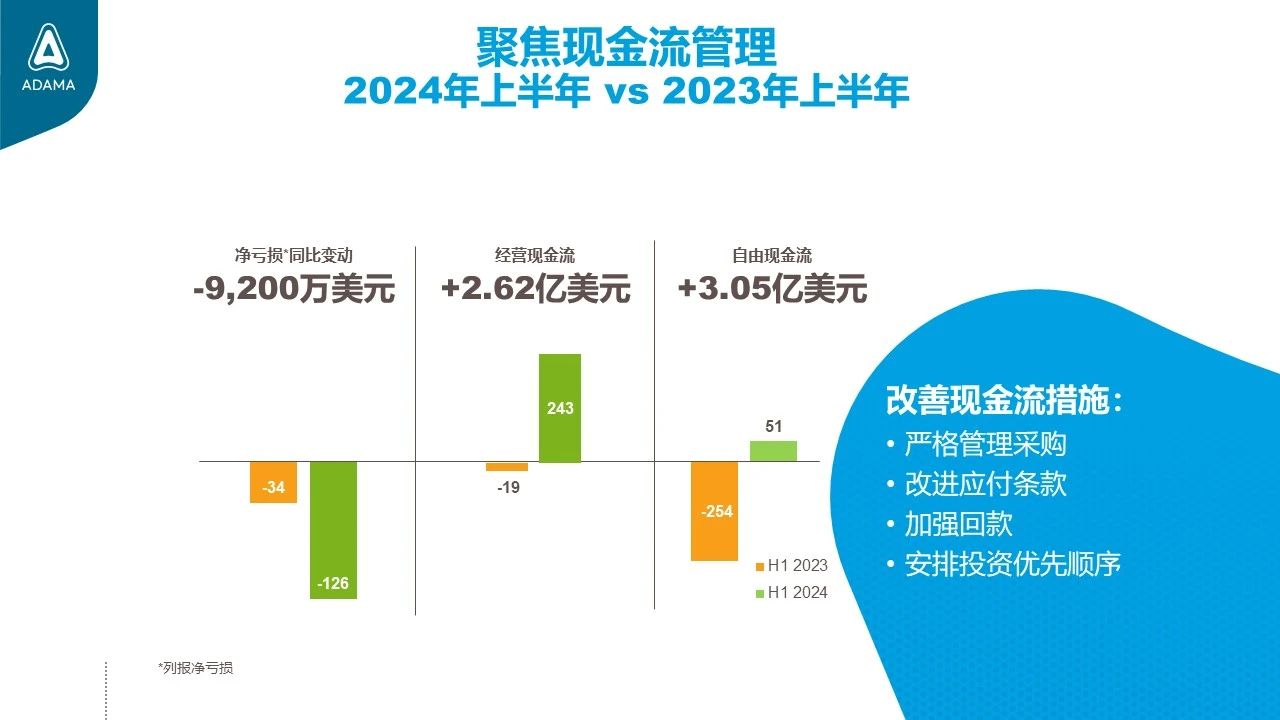

※ 公司的经营现金流与自由现金流均有显著提升:2024年上半年经营现金流为2.43亿美元,2023年同期为-1,900万美元;2024年上半年自由现金流为5,100万美元,2023年同期为-2.54亿美元。

安道麦总裁兼首席执行官steve hawkins说:“植保市场仍然挑战重重,但安道麦专注落实奋进计划,聚焦提高业务质量,在快速增长的价值创新客户细分市场中巩固自身地位。我们不断推出多种先进的差异化系列产品,在对我们而言规模最大、最重要的市场为农民带来丰厚的投资回报。农业天然具有周期属性,安道麦当下正采取一切必要措施精进紧抓机遇的能力,准备迎接市场向好。市场中有广大种植者一方面寻求创新,另一方面在大宗产品价格下行时也会看重性价比出众的凯发k8国际的解决方案,我们相信安道麦的价值创新系列产品恰恰符合这一主流需求。

奋进计划已初见成效,第二季度实现了ebitda同比增长,同时,第二季度与上半年的毛利率及ebitda利润率均有提高。实现上述改善的积极因素包括:存货管理行之有效,产品销售结构改善,以及营业费用稳步下降。针对营运资金以及资本支出的管理措施也有力地改善了上半年的现金流状况。

当然奋进计划的实施尚处初级阶段,我们相信,随着市场最终走出下行周期,奋进计划对公司财务业绩的影响将显著加速。”

重点财务数据

(1)2024年第二季度业绩概要

※ 销售额为10.41亿美元,同比下降16%;以人民币计算,销售额同比下降14%。主要反映出销售价格同比下降10%,销量同比减少4%;

※ 毛利为2.69亿美元,毛利率为25.8%;2023年同期毛利为2.77亿美元,毛利率为22.5%;

※ 调整后息税及折旧摊销前利润(简称“ebitda”)为1.2亿美元,ebitda利润率为11.5%;2023年同期为1.12亿美元,ebitda利润率为9.1%;

※ 调整后净亏损6,100万美元;列报净亏损9,400万美元;

※ 经营现金流为3.47亿美元,2023年同期为4.05亿美元;

※ 自由现金流为2.45 亿美元,2023年同期为2.88亿美元。

(2)2024年半年度业绩概要

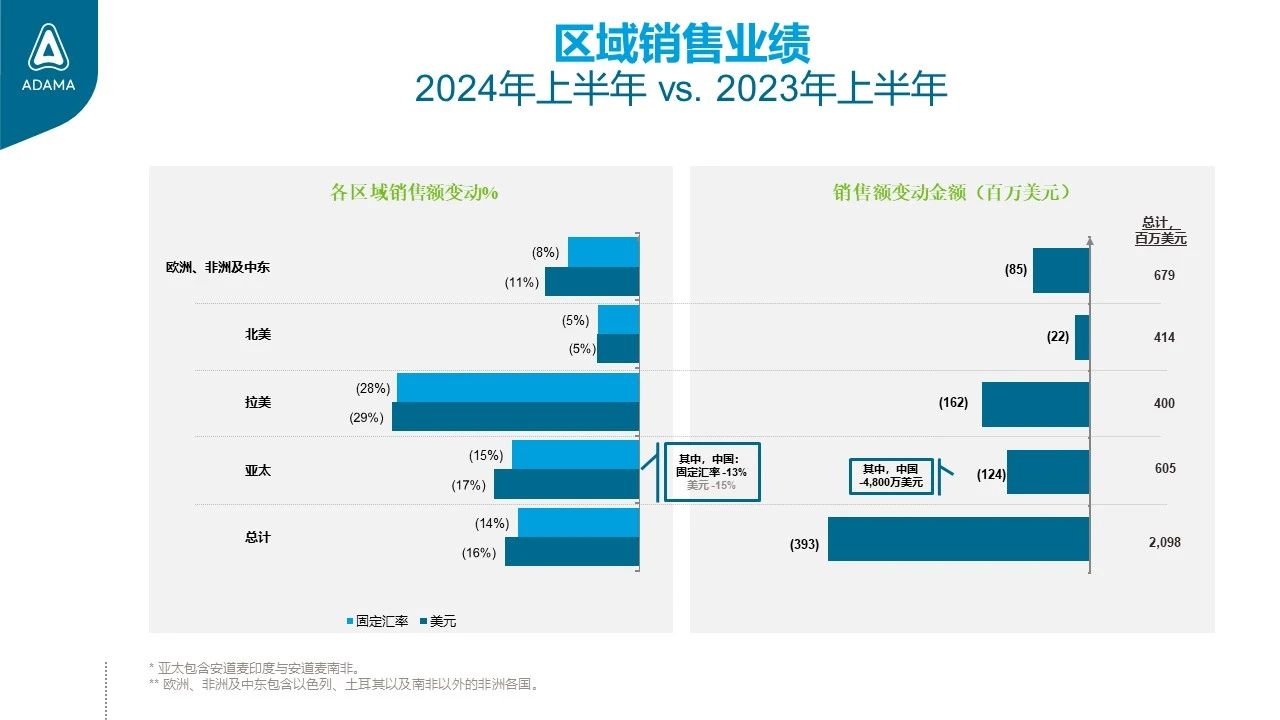

※ 销售额为20.98亿美元,同比下降16%;以人民币计算,销售额同比下降14%。主要反映出销售价格同比下降10%,销量同比减少4%;

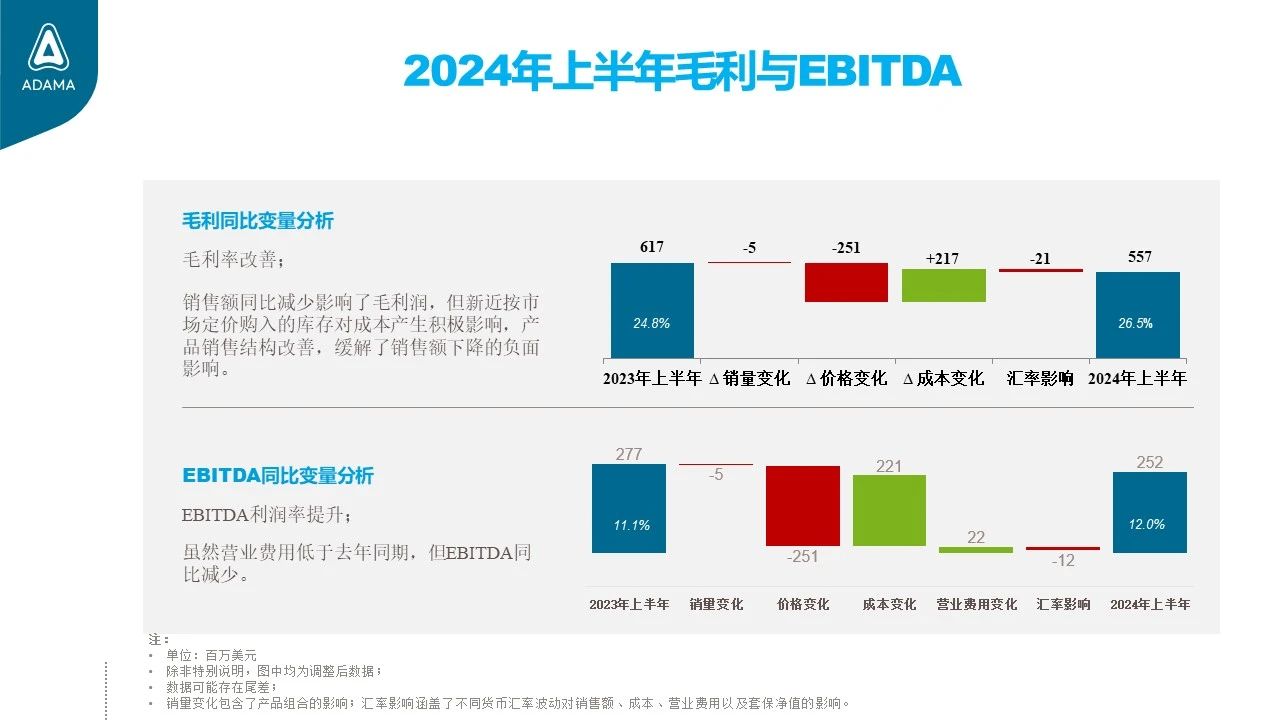

※ 毛利为5.57亿美元,毛利率为26.5%;2023年同期毛利为6.17亿美元,毛利率为24.8%;

※ 调整后ebitda为2.52亿美元,ebitda利润率为12%;2023年同期为2.77亿美元,ebitda利润率为11.1%;

※ 调整后净亏损7,100万美元;列报净亏损1.26亿美元;

※ 当期经营现金流为2.43亿美元,同比改善2.62亿美元,2023年同期为-1,900万美元;

※ 当期自由现金流为5,100万美元,同比改善3.05亿美元,2023年同期为-2.54亿美元。

重点财务数据同比分析

第二季度及上半年销售额同比下降,一方面源于市场价格下行的影响,另一方面也反映了公司不再侧重销售部分低利润产品。部分地区的库存有所改善,然而,源于中国及印度生产商的激烈竞争加重了定价压力,尤以大宗植保产品最为明显;同时,鉴于之前的价格波动与高息环境,渠道的采购模式变得更加谨慎。

虽然第二季度及上半年毛利受销售额影响同比减少,但毛利率均同比提高。主要因素包括:新近按市场定价购入的库存对成本产生积极影响,以及管理层聚焦提升业务质量,高毛利产品在销售中占比扩大。汇率走势则在同期产生了负面影响。

此外,公司严格管理营业费用,包括奋进计划的各项举措发挥作用,加之运输和物流成本降低以及汇率走势有利,第二季度和上半年调整后营业费用同比减少。

第二季度产生经营现金流3.47亿美元,去年同期产生经营现金流4.05亿美元;上半年产生经营现金流2.43亿美元,去年上半年消耗1,900万美元。第二季度产生自由现金流2.45亿美元,去年同期产生自由现金流2.88亿美元;上半年产生自由现金流5,100万美元,去年上半年消耗自由现金流2.54亿美元。

区域业绩概况

欧洲、非洲与中东(eame):2024年第二季度及上半年,欧洲、非洲与中东区的销售额同比下降。西欧与南欧天气条件良好,二季度欧洲农民需求有所恢复,渠道库存水平也在缓慢改善。然而,市场整体定价水平受新增竞争者影响难以提振,大宗植保产品价格尤为疲软。

北美:第二季度消费者与专业凯发k8国际的解决方案业务得益于天气条件理想、渠道采购模式趋于正常,实现了销售额的同比增长;同时,公司更为聚焦高毛利产品。上半年销售额同比持平。

美国与加拿大的农化业务在2024年第二季度与上半年的销售额均为同比下降,主要原因包括:竞争激烈,源自中国及印度的新生竞争力量使定价承受下行压力;同时,渠道库存水平虽然有所下降,但采购仍以即时模式为主。

两大区域市场的差别在于,美国天气条件总体良好,种植进展如常;但加拿大的天气条件不利于虫情,导致杀虫剂销售同比走低。此外,美国市场的总体价格水平尽管仍低于2023年同期,但目前已渐趋稳定;而加拿大市场价格走势疲软,尤以大宗植保表现最为突出。

拉美:巴西第二季度及上半年销售额同比下降,反映了:定价疲软,来自中国企业的竞争压力加剧,农民持观望心态而推迟采购,以及公司不再侧重非选择性除草剂业务。渠道库存已基本恢复正常,但价格下行预期拖累了需求。公司销售侧重高毛利产品,新推出的差异化产品继续取得良好业绩。

拉美区其它国家当期销售额同比下降,反映了拉美北部市场受厄尔尼诺现象的负面影响而出现整体萎缩。大多数国家的渠道库存水平已恢复正常,但市场定价、特别是大宗植保产品的价格受到了激烈竞争的影响。

亚太:在中国,品牌制剂业务在第二季度及上半年的销售额受到了定价压力与华南地区天气不利的影响,但公司同时侧重通过差异化产品来提高业务质量。渠道库存仍居于高位,经济作物用药尤为明显。非农业务的市场定价回归正常水平,原药销售主要受到市场观望态度的影响。

中国以外太平洋周边及亚太地区的销售也都遭遇了定价下行压力的影响,大宗植保产品价格表现最为突出;渠道库存下降,采购仍以即时模式为主。但是,区域内需求受益于天气条件理想而出现增长。

印度的种植季因极端天气和虫害压力小,对销售额产生负面影响;此外,植保市场定价处于低位,大宗植保产品价格尤为疲软。因行业销售季疲软,渠道库存增加。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的凯发k8国际的版权属于原作者,若有侵权,请联系删除。